بغياب التوازن الداخلي والتوازن مع الخارج، أيّ استقرار نقدي مُمكن أن يستمرّ خصوصًا مع الأزمة التي تضرب لبنان منذ أربعة أعوام؟

ينحصر مفهوم الاستقرار النّقدي لدى الرأي العام في لبنان باستقرار سعر صرف العملة. وما التعليقات التي نسمعها أو نقرأها يوميّاً عن هذا الموضوع، إلّا انعكاس لهذه النّظرة الضيّقة لمفهوم الاستقرار النّقدي. وإذا كان الاستقرار في سعر صرف العملة هو نتاج للاستقرار النّقدي إلّا أنّ هذا المفهوم يُشكّل قبل كل شيء قضية سيادية بامتياز، تعكس قوّة الاقتصاد المحلّي وسيادة الدولة المالية على أراضيها، ويحمل في نفس الوقت بعداً دولياً أصبحت السياسات الدولية تستخدمه لتحقيق مصالحها الخاصّة.

يتمّ تعريف السيادة على أنّها السلطة العليا للدولة داخل أراضيها ضمن القواعد المقبولة للقانون العام الدّولي الذي يعترف بسيادة الدولة على شؤونها الداخلية داخل حدودها الإقليمية. ويشير الباحث جون جاكسون (John Jackson ‘Sovereignty Modern: A New Approach to an Outdated Concept’ (2003)) إلى أنّ مفهوم عدم تدخّل الدّول في شؤون بعضها البعض مُستمدّ من المفهوم "الويستفالي" التقليدي للسيادة ويرتبط بمفهوم "المساواة بين الدول" و"واجب عدم التدخّل" المصاحب له. وتُعدّ القدرة على إصدار وتنظيم العملة إحدى السمات السيادية للدولة التي لا يمكن إنكارها. وعلى الرّغم من ذلك، فإنّ المجتمع الدولي لم يحدّد أو يعترف بشكل صريح بمفهوم السيادة النقديّة في أي صكّ من صكوك القانون الدولي حتى العام 1929، حيث اعترف حكم صادر عن محكمة العدل الدولية الدائمة السابقة بمبدأ السيادة النقدية لأوّل مرّة في القانون الدولي الحديث بالنصّ على أنّه "من المبادئ المقبولة عموماً بالفعل أنّ الدولة يحقّ لها تنظيم عملتها الخاصّة" (قضية القروض الصربية). وبالتالي، فإنّ الدّول ملزمة بالاعتراف بخصائص السيادة النقدية للدول الأخرى، وكذلك قبول مثل هذه النتائج المترتّبة على ممارسة السيادة النقدية. وتمارس الدول سيادتها النقدية من خلال إصدار وتنظيم النقود وفقًا لقانون العملة (lex monetae)، الذي يحدّد ماهيّة النقود والقيمة الإسمية للنقود في الدولة.

من يُحدّد قيمة العملة، هل هي الحكومة أم المصرف المركزي أم الإطار الاقتصادي؟

تعُطي النظرية الاقتصادية تعريفًا للنّقد استنادًا إلى أربعة عناصر أساسية: المال كوسيلة مقبولة للتبادل، والمال كوسيلة للدفع، والمال كوحدة حسابية، والمال كمخزن للقيمة. وقد تباينت أهمّية كلّ وظيفة مع مرور الوقت، وتعتبر وظيفة وسيلة التبادل في الوقت الحاضر هي الوظيفة الرئيسية للنقود. وتنصّ "النظرية الاجتماعية للمال" أنّ "الاستخدام في الحياة التجارية أو ثقة الناس هو الذي لديه القدرة على خلق المال أو الاعتراف به". وبالتّالي، وفقاً لهذه النظرية، فإنّ موقف المجتمع، وليس السمة السيادية للدولة، هو الذي يعترف بماهيّة المال. أمّا "النظرية المؤسسية للنقود" فترى أنّ المال "لم يعد منقولًا، بل ائتماناً قابلاً للتحويل ضمن إطار قانوني مؤسسي شامل"، وتتّهم بأنّ «النظرية السيادية للنقود» عفا عليها الزمن وأنّ المال ليس مجرّد أوراق نقدية ومعدنية مادية، بل هو أيضًا «نقود دَيّنِيّة» (أي الودائع تحت الطلب في مؤسسات الائتمان). هذا "المال الكتابي" مقبول على نطاق واسع من قبل المجتمع لأنّه يعتمد على إطار مؤسسي قوي - بنك مركزي مستقلّ يتحكمّ في مقدار المال، المادي والكتابي، في الاقتصاد الوطني. على الرّغم من ظهور النظريات الجديدة، لا تزال "النظرية السيادية للمال" هي السائدة.

وبالتالي يُطرح السؤال عن مفهوم الاستقرار النقدّي في ظلّ فرضيّة أنّ النقد هو سيادي بامتياز؟ من يُحدّد قيمة العملة، هل هي الحكومة أم المصرف المركزي أم الإطار الاقتصادي...؟ الجواب على هذا السؤال جاء من علم الاقتصاد الذي يُحدّد ثلاث مهام للحكومات في ما يخصّ الشق الاقتصادي: إيجاد توازن داخلي (عمالة كاملة، واستقرار في الأسعار)، توازن خارجي (حساب جاري موازي للصفر)، وإيجاد سعر صرف يتلاءم والتوازن الداخلي والخارجي. عندها، وعندها فقط، يُمكن الحديث عن سعر صرف عملة يعكس الماكينة الاقتصادية والتجارة الخارجية (ببعديها التجاري والاستثماري). ويُطلب عندها من المصرف المركزي أن يقوم من خلال سياسة نقدية مُستقلّة الحفاظ على استقرار سعر الصرف من خلال ما يُعرف بالتدخّل الرسمي للمصرف المركزي (Interest Rates، Open market، money market facilities).

الاقتصاد اللبناني فقد أهمّ عنصر له وهو التمّويل، حيث أنّ التعثّر العشوائي الذي قامت به الحكومة اللبنانية وانهيار القطاع المصرفي، حالا دون القدرة على تمويل النشاط الاقتصادي الذي أصبح يعتمد بشكل شبه حصري على الكاش. المالية العامّة في حال خللٍ مُطبق مع تعثّر في الديون وعجز يفوق قدرتها على تغطيته (لا صندوق النّقد ولا المصرف المركزي يقبلان تمويلها من دون إصلاحات). والأهمّ غياب الإصلاحات وفقدان الحكومة سيادتها المالية على أراضيها، وهو ما يعني أنّنا إذا ما أخذنا بعين الاعتبار المُعطيات الاقتصادية والمالية والمصرفية بعين الاعتبار، نرى أنّ المصرف المركزي اللبناني لا يمتلك من الأدوات النقدية للتدخّل في السوق إلّا أداة واحدة، وهي سحب الليرة اللبنانية من السوق لضمان الاستقرار في سعر الصّرف، مع العلم أنّ الحكومة اللبنانية لم تُعط حتّى السّاعة أي إيعاز عن سعر الصرف الذي تُريد اعتماده كما يظهر ذلك من تعدّد الأسعار في مشروع موازنة العام 2024.

إذًا بغياب التوازن الداخلي والتوازن مع الخارج، أيّ استقرار نقدي مُمكن أن يستمرّ خصوصًا مع الأزمة التي تضرب لبنان منذ أربعة أعوام؟

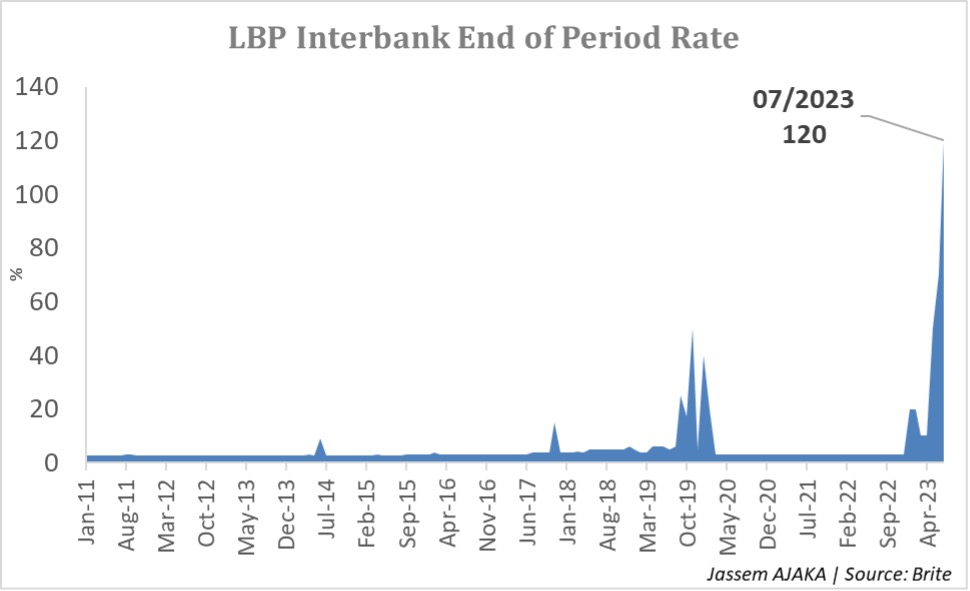

الإجراءات التي يقوم بها المصرف المركزي (وحسنًا يفعل نظراً لفقدان الخيارات)، لا يُمكن أن تحلّ مكان الإجراءات الحكومية، وبالتالي لا يُمكن تحميل المصرف المركزي ما لا يُمكنه القيام به. القطاع المصرفي مُنهار بفعل التعثّر العشوائي للدولة، والأصعب في الأمر هو أنّ سعر الفائدة بين المصارف اللبنانية، وهو مؤشّر أساسي في الاستقرار النّقدي، بلغ 120% في شهر تموز 2023 (مقارنة بـ 2.7% قبل الأزمة) وهو إن دلّ على شيء يدلّ على أنّ العملة اللبنانية ستُصبح "سلعة" نادرة ولن تعود عملة في خدمة الاقتصاد اللبناني الذي أصبح مدولرًا بقرار "حكومي"! وهو ما يعني بشكلٍ أخر "انسحاب المصرف المركزي من السوق".

يقول الباحث كيندلبيرجر في كتابه "الهوس والذعر والاصطدامات" (1978)، "يمكن أن يؤدي التشدّد في السياسة النقدية في أزمة مالية معيّنة، إمّا إلى جذب الأموال أو صدّها، وذلك اعتمادًا على التوقّعات التي يخلقها ارتفاع أسعار الفائدة. في حالة التوقعات غير المرنة (inelastic)، ودون خوف من حدوث أزمة أو انخفاض قيمة العملة، فإنّ زيادة سعر الفائدة يجذب الأموال من الخارج ويساعد على توفير السيولة اللازمة؛ وفي حالة التوقعات المرنة (elastic) (مثل إنخفاض الأسعار أو حالات الإفلاس أو انخفاض قيمة العملة) فإنّ زيادة معدّل الفائدة قد توحي للمستثمرين الأجانب بضرورة سحب المزيد من الأموال من السّوق المحلّي". وفي حال لبنان، ومع غياب الإصلاحات والاستقرار السياسي والأمني وانهيار القطاع المصرفي وازدياد الضغوط الدولية على لبنان من باب النقد، من المستحيل الحديث عن عودة إلى وضع اقتصادي طبيعي يندمج فيه الاقتصاد اللبناني في الاقتصاد العالمي. ما يقوم به المصرف المركزي حاليًا هي أبر مورفين لا أكثر ولا أقلّ تهدف للتخفيف عن المواطن وذلك من بابين: الأول ضمان استقرار العملة على ما هي عليه تفادياً لتقلّب الأسعار الناتج عن العملة (وليس الآتي من جشع التجّار)، والثاني ضمان حدّ أدنى من الإحتياطي من العملات الأجنبية وذلك ولمواجهة الأسوأ مستقبلاً. بمعنى آخر إنّها إدارة للكتل النقدية.

سياسة

سياسة