يُعدّ الذهب ملاذًا آمنًا في الأسواق المالية. كلّ مرّة، تنشأ مخاطر جيوسياسية أو اقتصادية أو مالية أو نقدية، يزداد الطلب عليه من خلال عِدّة طرائق، منها: المضاربة (في الأسواق المالية)، والتحوّط (في الأسواق المالية)، والشراء المادّي (physical) لاقتناء الذهب.

وينقسم المتداولون بالذهب بضعة أقسام:

- المصارف المركزية التي تستخدم الذهب في احتياطاتها.

- المحافظ الاستثمارية التي تتحوّط أو تُضارب أو تستثمر بكلّ بساطة في الذهب.

- المُستثمرون الأفراد في الأسواق المالية بهدف المضاربة أو التحوطّ أو الاستثمار.

- المُستثمرون الأفراد في سوق الذهب المادّي وذلك بهدف اقتناء الذهب مادّيًا.

وعلى الرغم من أنّ الذهب أثبت قدرته على الحفاظ على قيمته مع مرور الوقت، فغالبًا ما يكون سعره متقلّبًا على المدى القصير. هنالك العديد من العوامل التي تؤثّر سلبًا في سعر الذهب، منها ما هو سياسي وعسكري، ومنها ما هو اقتصادي، مالي ونقدي. ولأنّ الذهب مقوّم عمومًا بالدولار الأميركي، فإنّ ارتفاع الأخير يدفع إلى انخفاض أسعار الذهب، والعكس صحيح. وتؤثّر معدّلات التضخّم الحقيقية والمتوقّعة أيضًا في سعر المعدن. وتؤثّر مشتريات المصارف المركزية من الذهب على السعر، وكذلك الطلب عليه لاستخدامه في المجوهرات والأجهزة التكنولوجية.

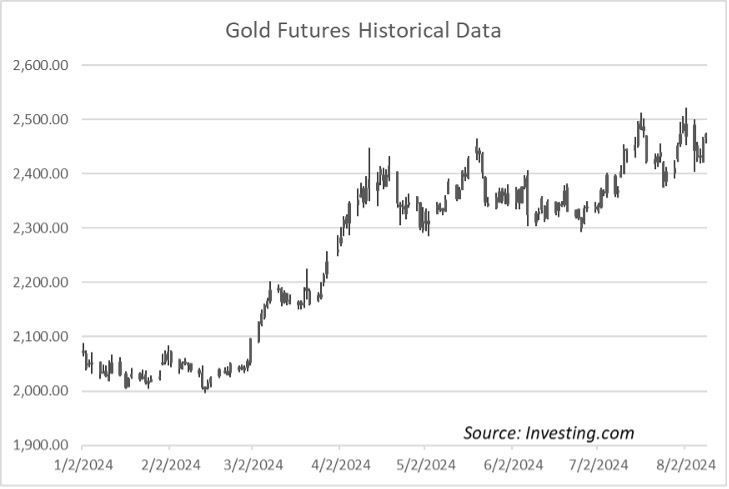

وتُظهر البيانات التاريخية لأسعار العقود الآجلة للذهب أنّ سعر الأونصة ارتفع من نحو 2000 دولار أميركي في أواسط شباط الماضي إلى 2,473.40 دولار في آخر إقفال له، الجمعة الماضي (أنظر الرسم البياني الرقم 1). ولعلّ أهمّ العوامل التي ساهمت في الوصول إلى هذه المستويات المرتفعة: المخاطر الجيوسياسية المتصاعدة، وتوقّعات أسعار الفائدة، ومخاوف عجز الموازنة، والتحوّط من التضخم، ومشتريات المصارف المركزية. وتُظهر التحاليل أنّ الارتفاع القوي للذهب خلال العام المُنصرم كان مدفوعًا جزئيًا بالتوقّعات بأنّ مجلس الاحتياطي الفيدرالي الأميركي سيخفّض أسعار الفائدة (ثلاث مرّات هذا العام) خصوصًا أنّ بيانات التضخّم أظهرت تراجعًا. لكنّ التوقعات الحالية تشير إلى أنّه من المقرّر خفض سعر الفائدة مرة واحدة فقط خلال الفترة المتبقية من العام 2024.

والعارفون بالأسواق المالية يعلمون أنّه، تقليديًا، كان ضعف الدولار الأميركي وانخفاض أسعار الفائدة الأميركية يؤدّيان إلى زيادة جاذبية السبائك على الرغم من أنّها لا تدرّ عائدات على المُستثمرّ. لكنّ التطورات الجيوسياسية منذ اجتياح روسيا لأوكرانيا وما تبعها من تداعيات اقتصادية ومالية ونقدية، أدّت إلى انفصال بين الذهب والعائدات الحقيقية للولايات المتحدة.

رسم 1: البيانات التاريخية لعقود الذهب الآجلة (مصدر: investing.com)

رسم 1: البيانات التاريخية لعقود الذهب الآجلة (مصدر: investing.com)

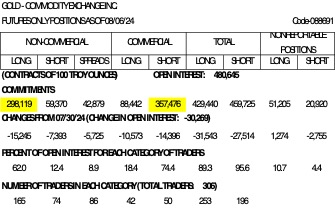

هناك أيضًا مؤشّر مُهمّ في الأسواق يُستخدم لتحليل معنويات السوق، ويستخدمه العديد من المتداولين المضاربين لمساعدتهم على اتخاذ قرار بشأن وضعية شراء أو بيع أو الانسحاب من السوق. هذا المؤشّر هو صافي مراكز المتداولين (COT) غير التجاريين (أي المضاربين) في أسواق العقود الأميركية الآجلة، وتنشره لجنة تداول العقود الآجلة للسلع (CFTC) في تقرير أسبوعي (أنظر الرسم البياني الرقم 2).

رسم 2: صافي مراكز المضاربة على الذهب كما تنشره لجنة هيئة تداول السلع الآجلة (CFTC).

رسم 2: صافي مراكز المضاربة على الذهب كما تنشره لجنة هيئة تداول السلع الآجلة (CFTC).

وتُشير الأرقام إلى أنّ المضاربين يراهنون على ارتفاع سعر الذهب، بحسب المُعطيات المتوافرة لديهم. وبالتالي، فإنّ صافي العمليات لديهم هو الشراء بقيمة 238,700 عقد آجل (أنظر الرسم البياني الرقم 3)، وهو ما يُبرّر التغيّرات القوية على المدى القصير (Short term Volatility) في أسعار الذهب.

رسم 3: صافي مراكز المضاربة على الذهب في الأسواق الأميركية الآجلة (CFTC).

رسم 3: صافي مراكز المضاربة على الذهب في الأسواق الأميركية الآجلة (CFTC).

لكن المصارف المركزية، وبالتحديد المصرف المركزي الصيني، ساهمت بشكلٍ كبير في ارتفاع أسعار الذهب من خلال شرائه وإدخاله في احتياطاتها. فبالإضافة إلى التخفيض الوشيك لأسعار الفائدة في الولايات المُتحدة الأميركية وزيادة التوترات الجيوسياسية، خصوصًا في الشرق الأوسط وأوكرانيا، شكّلت مشتريات المصارف المركزية المحرّك الأساسي لارتفاع أسعار الذهب. وبحسب جي بي مورغن للأبحاث، اشترت المصارف المركزية 1037 طنًا من الذهب في العام 2023، وبلغت قيمة المشتريات للربع الأول من هذا العام 290 طنًا، ومن المُتوقّع أن تصل إلى 850 طنًا في نهاية هذا العام. وتُساهم الصين بنسبة كبيرة في هذا الارتفاع نتيجة تغيير إستراتيجية مصرفها المركزي الذي يُشكّل الذهب 4% من احتياطاته، فيما المُعدّل العالمي هو 12%. وهذا ما دفعها إلى القيام بحملة شراء ضخمة استمرّت 18 شهرًا وانتهت في أيار الماضي (هناك شكوك!). ومع استمرار المصارف المركزية، وعلى رأسها المصرف المركزي الصيني، في شراء الذهب، خضعت أسعاره لتغيّر هيكلي (Structural Change) سيدعم في الأشهر المقبلة هذه الأسعار ويدفعها إلى الأعلى. الجدير ذكره أنّ من مصلحة المصارف المركزية أن تبقي أسعار الذهب مُرتفعة، لأن هذا يرفع من قيمة احتياطاتها.

تُشير الأرقام إلى أنّ المضاربين يراهنون على ارتفاع سعر الذهب...

وبحسب جي بي مورغن للأبحاث، بلغت نسب الذهب من الاحتياطات في بعض المصارف المركزية: البرتغال 71%، الولايات المتحدة الأمريكية 68%، ألمانيا 67%، فرنسا 66%، إيطاليا 64%، هولندا 56%، تركيا 26%، روسيا 25%، بولندا 11%، الفلبين 10%، الهند 8%. سويسرا 7%، تايلاند 7%، السعودية 4%، اليابان 4%، الصين 4%.

ومع بقاء الطلب مزدهرًا على الذهب، يتوقّع جي بي مورغان أن ترتفع أسعاره إلى 2500 دولار للأونصة في نهاية العام 2024، و2600 دولار للأونصة في العام 2025 (أنظر الرسم البياني الرقم 4). هذه التوقّعات تستند إلى مستويات التضخم المتوقّعة في الولايات المُتحدة الأميركية، وإلى المُعطيات الجيوسياسية القائمة.

هذا لا يعني دعوة القراء الى الاستثمار أو المضاربة في سوق الذهب، خصوصًا أنّ النظرية الستوكاستيكية (Stochastic Process) تنصّ على استحالة توقّع ما يحمله المُستقبل، لذا يعمد الباحثون إلى استيلاد سيناريوهات تتضمّن احتمالات يخرج منها توجّه عام.

سياسة

سياسة